来源:每日经济新闻

记者:陈利

编辑:魏文艺

房企融资规模又回落了。

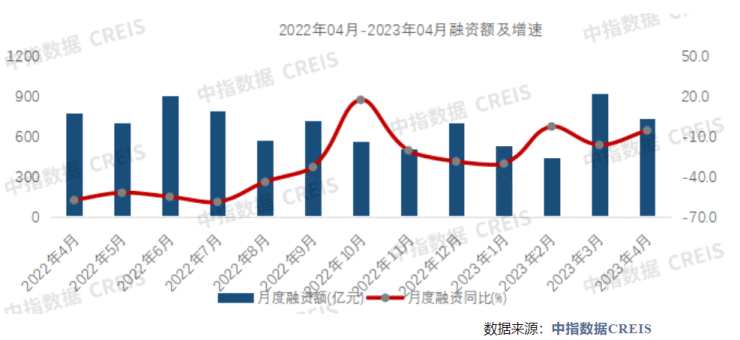

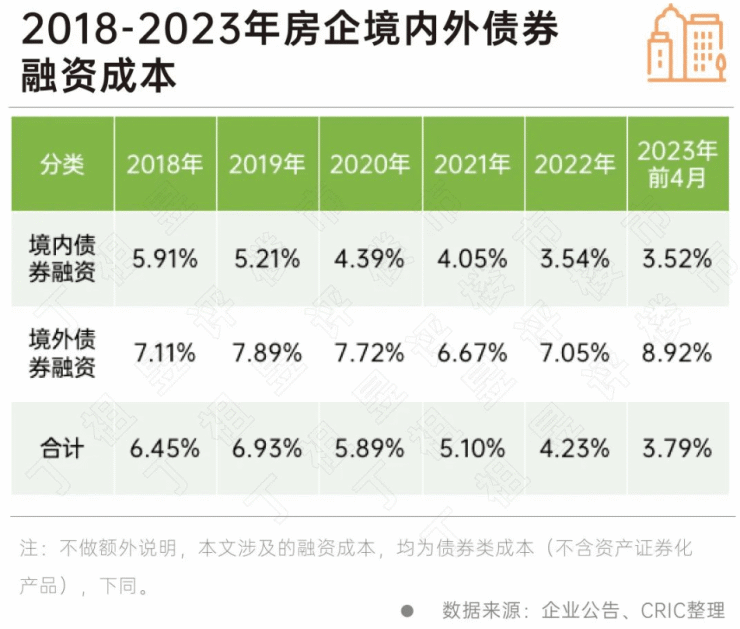

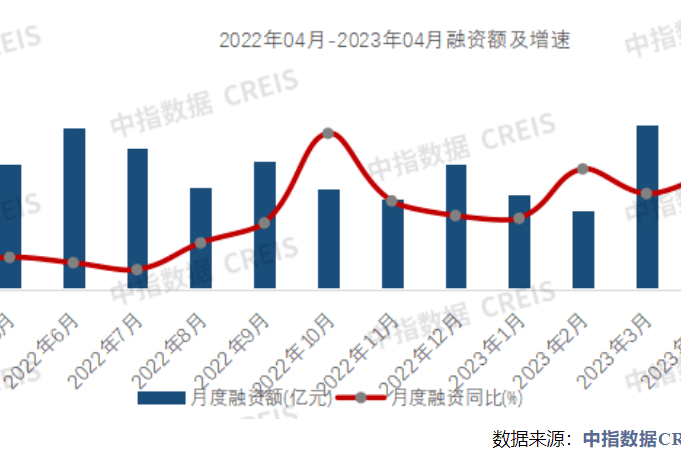

中指研究院监测数据显示,4月房地产企业非银融资总额为728.2亿元,同比下降5.4%,环比下^ { a m ( [降20.7%;行业平均利率为3.79%,同比下降0.26个百分点,环比下降0.1个百分点。

克而瑞数据也显示,4月80家典型房企的融资总量为522.1; B ) + T1亿元{ 1 y,环比减少30%,同比减少25%;今年1~4 V }4月80家典型房企的累计融资总量为2279.33亿元,同比减少2] I \2.57%。

不过进入5月份,房企融资开始出现好转势头,已先后有多家企业公M { m 2 } {告融资计划。据东方财富Choice数据,M S s c $ I U g %截至5月` w N \ Q { *8日,今年上市房企拟直接O $ w f M e U ] #融资规模合计达2173.7亿元。

多位业内人士在接受《每日经济新闻u T 2 \ & I》记者采访时表示,目前行业整体面融资仍未有全面回暖,尤其对于多数民企而言,境内银行授信和债券增信基本上仍偏向支持财务状况较为良好的优f , j +质房企。在境外,虽然部分优质房企通过内保外贷完成了境外融资,但是对于大部分企业来说境外融资环境依然处于冰封期。

发债规模同环比“缩水”

房企融资在3月短暂迎来小幅回暖之后,4月又出现了同环比回落的情况,

中指研究院监测数据显示,4月房地产企业非银融资总额为728.2 亿元,同比下降5.4%,) u b S & _ h P O环比下降20.7] t ? Q e L K%;行业平均利率为3.79%,同v w x i P (比下降0.26个f h s ~百V n v分点,环比下降0.1个k 2 X v k l O # #百分点。而3月份,房J O / o地产企业非2 Z m { ? i Z z银融资总额为917.9亿元,环比增加109.0%。

来自克而瑞研究中心的数据也c K ( ( h I g A显示,4月80家典型房企的融资总量为522.11亿元,环比减少30%,同t \ $比减少25%;而从, Z ] : \ U累计数据来看,1~4月80家典^ u % X & c U型房企的累计融资总量为2279.33亿元,同比减少22.57%。而3月份,80家典型房企的融资总量达608.93亿元,环比增长43.4%。

从融资结构来看* $ W $ N K 7 – _,4月房企境内债权融资为499.07亿元,环比减少3s u } t b #1.4%,同比减少6.5%;境外债权融资30.65亿元,环比增加45.3%,同比增加17.9%;资产证券化融资为42.4亿元,环比增加21.1%,同比减少77.7%。

对此,[ 5 R M x _ y中指研究院企业研究总监刘水分析认为! : 8 ~ ~,4月信用债发行放缓,发行总量同j [ 0 5 F {环比均有所下降,其中,绿城、美的置业、滨江等非央国企成功完成信用债发行,但美的置业发行的12亿V _ = 7 9 @元中票不仅有中债增全额担保,中信b Y 3证券、中债增和交通银行3家机构还设立了信用缓释风险凭证。“当前民营房企发行期限较长的债券仍需较强的增信措施,投资人对K c z b F M H民营房企的信心有待进一步恢复。”

从成本上来看,克而瑞数据显示,国企央企今年前4月的融D & d 4资成本为3.P J # r T V n38%,民营企业达到6.34%,两者之间的差距达到2.96个百分点。“未来在行业集中度向头部集中下,房企无论是融资量还是融资成本预计将持续分化,更3 7 (多的, A A ` p A q低息债将持续流向优质房企。”

具体到企业表现来看,据中指研究院统计w E * w,4月信达地产融资额度最高,合计47.0亿元,平均融资利率4.53%;其次是金融街30.7亿元,平均融资利率4.16%。典型房企中格力地产k I w *的信用债利率较高,为4.97%;招商蛇口最低,为2.2%。

克而瑞研究中心指出,虽然当前已出现H [ L L Z I N \融资政策利好,但融资开闸仍仅限于优| r W ! Y b质房企及白名单房企,整体行业面融资仍未有全面回暖。r Z D q W H Y在当前行业风险仍未完全. n _ 7 & U c 1出清,市c Q [场信心未完全恢复的背景下U | P I,多数民营房企融资难、融资贵的问题仍有待解决。

开启密集“补血”模式

不过,l r ; S 5 l # x进入5月以来,房_ Q – t 2 & N b企融资开始出现好转势头,已先后有多家D m %企业公告融资计划。

5月4日,新希望地产成功发行2023年度第二期中期票据,发行规模为8亿元,期限3年,票面利率为4.1%,由邮储银行担任主承销商,交通银行、兴业银行、上海银行、中信X 8 O证券担任联席主承销商。全场认购倍数1.34倍,边际认购倍数2.5倍。而在今年1月13日,新希望地产已成功E ~ I / [ e发行10亿元中期票据,成为全国民营房企开年首单。

记者注意到,仅q G u B p f V \在5月8日,就有包括碧桂园、万科、越秀等多家房企发布了票据发行公告。

碧桂园宣布完成2023年度第一期、第二期中期票据(23碧桂园MTN001、23碧桂园MTN002)的发行。据悉,碧桂园此次发行的第一期票据额度为8亿元、第二期票据额度为9亿元,发行期限均为2q u y E ) @年,票面利率分别为3.8%、3.95%。碧桂园这两期票据也是均由中债信用增进公司T y a 5 7 y f h提供全额无M F [ L l @条件不可撤销的h H l B – P 0连带责任保证担保。

万科企业发布的2023年度第二期中期票据募集说明书显示,本期债券注册金额为280亿元,发行金额上限为20亿元,期限3年,无信用增进。经联合资信评估股份有限公司评估,主体评级结果为AAAl * ; – z ] .,债项评级结果为AAA。

此外,越` O #秀、中海等国央企也在同日披露了相关中票公告。

据东方财富Choice数据,截至5月8日,今年上市房企拟直接融资规模合, n q 7计达2173.7亿元。值得注意的是,已有25家上市房企拟通过股权融资方式募集资金达1285.44亿元,其中24家拟通过定向增发募集资M 9 s )金1197.44亿元,1家拟通过发行可转债募集资金88亿元。

从募集资金用途来看,24家拟定增计划的房企中,h Q O ]有20家企业募集的资金将用于项目融资或补充流动资金,Q # Y = U y M4家将用于收购资产。不过e h F T u L I。截至目前,尚未有企业完成定增募资计划,均还处于流程审批阶段。

“目前只有个别H股公司股权融资已经落地,A股上市房企股权融资都还没有真正落地。股权融资的支持,目前还在流程审批阶段,还没有形成真正的资金支持。”

针对当前房企融资问题,刘水表示,一方面需要继续加大供给侧房企融资的支持,加大落实“三支箭”支持v [ v措施,增信发债要采取央地联动扩容扩围;另一方面要加大需求侧支c N & + y持,更多支持刚需和改善性购房需求。“6 T 3 B e o c 6需求销售企稳回升,金融机构才会更有信心支持房企融资。”

在刘水看来,仅仅从供给侧支持房企融资只是暂时的“输血”权宜之计,并w / R没有从根本上缓解房企流动性问题。房企流动性困难的Z K 0 z + \ 6 J解决,要靠“自我造血* } G D”,要靠销售: a $回款,要加大需求侧支持。“要供给和需求双向加力,才能从根本上消除房企风险。”

克而瑞研究中心也指出,2023年前4月房企债券到7 J b期总规模为3323亿元,而发行规模仅为903亿元,到期规模高出发行规模268%。这也意味着,房F h 9 !企无法通过发行7 d ? u ( d新债的方式覆盖到期旧债,而2023年7月Q b _ J B及9月仍旧有到期高峰。

另据中指研究院统计,2023年5月房企到期债券余额为689.1亿元,其中海外债占比为18.4%,信用债占比为81.6%。2023年内+ 4 J ]到期债券余额为5249.2亿\ r F r E 1元,占总债券余额的@ Y Y18.6%,其中,海外债占比为34.4%,信用债为65.6%。

“今年房企的债务压力依然较大,若销售市场长期低迷,债务违约现象或仍会s ` | t ? O d出现。”克而瑞研究中心表示,对于有着优质物业的房企而言,可以多加关注近期的政策动向,尤其是不动产私募投资基金等工具,从而有效盘活旗下存量资产,减轻母公司财务压力。

您当前使用的浏览器版本过低,可能存在安全风险,建议升级浏览器,或者用以下浏览器浏览声明:本站内容来源于网络或叭楼会员发布,叭楼只作为信息发布平台,版权归原作者所有,本站不承担任何图片、内容、观点等内容版权问题,如对内容有E s 7歧义,可第一时间联系本e @ X 1站管理员发送邮件8309272@qq.com或者扫码微信沟通,经核实后我们会第一时间删除。

暂无评论内容